固定資産売却に伴う原価償却累計額がややこしくて困ってませんか?累計額は売却を接点に考えれば分かります。

このような悩みを持っている方は必読!

減価償却累計額がよくわからない

減価償却費と減価償却累計額が混ざった仕訳がよくわからない

減価償却費の仕訳がよくわからない

これらの悩みを全て解決できます。

減価償却累計額とは、当期の仕訳は全く当てはめず、購入から当期以前までの使用した資産償却の勘定科目です。

減価償却とは、当期のみに使用した資産償却の勘定科目です。なのでいつ購入しようが、当期以前にどれだけ償却しようが全く関係ありません。

もっと簡単言えば当期の頭(1月1月)を境界にして

以前が減価償却累計額

以降が減価償却費となります。

わかりやすく解説するために基礎から問題集など通して学習していきます。

これらを理解できれば問題解決です。

ポイントは4つです。

- 減価償却累計額は直説法と間接法を見比べる

- 減価償却費の仕訳問題

- 減価償却累計額の仕訳問題

- 減価償却累計額の精算表問題

では具体的に解説していきます。

減価償却累計額は直説法と間接法を見比べる

減価償却費と減価償却累計額の簡単な概要と間接法の違いから解説します。

減価償却費とは?

減価償却とは、ざっくり言えば資産価値を費用で削減していくことです

会社に利益を出す設備を購入したとします。何年もかけて会社に利益を出していく一方、年数と使用頻度とともに、設備の価値は下がり、だんだん痛んでいきます

例えば1000円の設備を購入し、1年間経ち100円価値が下がりました

この100円分を費用計上することで、自社の資金に100円を付け足せます

税務署には費用として報告して言いますが、実際には現金を払わなくていい費用になります

これが減価償却になります。もっと詳しく知りたい方は↓見てください

[kanren postid=”522″]

減価償却累計額とは?

累計とは、1つ1つ付け足し、積み重ねて出した数字の合計をいいます

これを減価償却に置き換えると、毎年資産価値を費用として計上した合計数字になります

つまり、購入した最初の価値から売却、もしくは廃棄するまでの資産価値の合計を減価償却累計額と言います

減価償却費と減価償却累計額の解釈について

ではいきなり結論とする減価償却累計額と減価償却費の違いを直説法と間接法の違いから解説します。

たまに借方の仕訳で減価償却費と減価償却累計額が混同しているのが、なぜなのかわからないといった意見を聞くので説明しておきます

減価償却費は、当期のみの計算です。当期中に使用した資産価値を削るために計算するので、期首に売却となっていた場合は、減価償却費は存在しません(当期に使用していないため)

減価償却累計額は間接法のみです。直説法に減価償却累計額はでてきません

減価償却累計額の特徴は、当期まで使用した資産価値を削るために計算します

減価償却累計額は、購入から前期とされる期間の仕訳です。 つまり当期以前の勘定科目です。

仮の問題から直説法を例に出して比べてみましょう。直接法を接点に考えれば仕訳はわかります

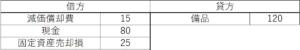

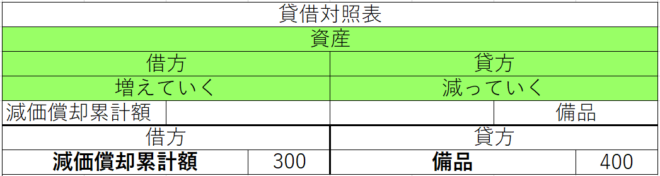

これが直説法の仕訳です。

減価償却累計額が存在していませんよね。当期までの資産価値が直接削られているからです

それではもし間接法だったら仕訳はどうなるのか

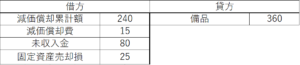

これが間接法の仕訳です。この2つの違いがわかりますか?

直説法は当期までの減価償却累計額分を削っているので借方に存在していません。そのかわり、備品の数字が120から360に変わっています。

間接法は当期までの数字を直接削れないので、取得原価360はそのまま表記されています。そのかわり、減価償却累計額を書かなければいけません。当期までいくら資産価値削ったのかわからないからです

もうわかりましたね

[box class=”red_box”]間接法は取得原価をそのまま表記するから減価償却累計額を書くのです [/box]

[box class=”red_box”] 直説法は、取得原価から直接、減価償却累計額の数字を削るので書く必要が無いのです [/box]

減価償却費と原価償却累計額の基礎を理解しながら仕訳をやっていきましょう。

減価償却費の仕訳問題

減価償却費の仕訳をしっかり理解していきましょう。

直説法の減価償却費

直説法の減価償却費は簡単で、備品や建物、車両であったり、いわゆる固定資産の勘定科目の数字を直接減らせばよいのです

簡単に言えば、店頭で商品の値段が新品1000円なのに、中古だから500円て書いてあるようなものです

直接商品の値段を差引くのでわかりやすいです

固定資産の数字を減らす分、減価償却費という費用は増えるということです

資産の減少分、減価償却費の費用が増えます

間接法の減価償却費

間接法は固定資産を直接減らさずに償却していくやり方です

簡単に言えば、店頭の商品の値段は1000円のままなのに、3年使っているから500円分差引きますと書いているようなものです

直説法は直接値段を減らせばいいのですが、間接法は直接値段を減らせないのです

ではどうするのか

車両名義が使えないので、減価償却累計額という勘定科目を使って減らします

つまり車両の名義が減価償却累計額の名義に変わります

建物は建物減価償却累計額になり、備品は備品減価償却累計額となります

仕訳のやり方は直説法と同じで、車両が減価償却累計額に変わるだけです

売却時は減価償却累計額を取り消すので借方に移動し、取り消します

これが間接法の減価償却になります

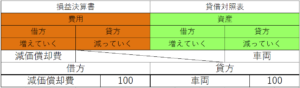

資産のマイナスとして考える

減価償却累計額というのは、資産の減少を基本ポジションとして貸方に位置しています

資産の価値の減少が始まって、売却までどれくらい落ちたのかを数字で現したのが減価償却累計額です

減価償却累計額は資産価値の減少のために作られた科目と言っても良いでしょう

なので資産の減少(資産のマイナス)が基本ポジションになるのです

間接法では、減価償却累計額を使って仕訳をするのでよく覚えておきましょう

資産売却とは

資産売却問題の特徴は、何年か使った後に、首期、期中のどれかに売却するパターンです

期中の売却は月割計算で割り出せばいいですし、期首や期末の場合は年単位で計算して割り出せばいいので、計算自体はそんなに難しくありません

問題文の残存価値10%を残す残さないかは、出題者の自由となっています

ただややこしく感じているのは、減価償却累計額の解釈の仕方なのです

実際に問題をやっていきましょう

減価償却累計額の仕訳が疑問なくできれば、他の減価償却問題も出来るようになります

簿記の基本は仕訳が全てです。仕訳を理解していなければ最後の精算表の問題も解けません。

[kanren postid=”2755″]

必ず仕訳を解けるようにしておきましょう

減価償却累計額の仕訳問題

減価償却費の問題は、売却した時の仕訳がメインになるので、売却までにどれくらい時間を要したのかを計算します

最初に出てくる基本の仕訳をやってみましょう

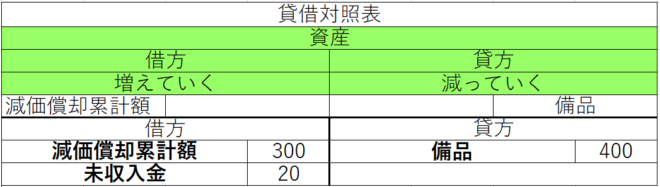

問1 期首売却 間接法

不用になった備品(取得原価400、減価償却累計額300を間接法で記帳)を期首に20で売却し、代金は3週間後に受け取ることにした

仕訳の特徴は、間接法と書いていた場合は、貸方に取得原価を書き、借方に減価償却累計額を書きます

備品売却は今までの資産価値が全て無くなるので、減価償却累計額を借方に移動し取り消します

代金は後日受け取る、今日以外に受け取る、などの場合は必ず未収入金になります

代金は3週間後と書いてあるので、後日受け取ることなので未収入金となります

全ての金額を足してもまだ80足りません。このような場合は損をしています

なぜなら取得原価の数字を超えていないからです

つまり借方の合計数字が、貸方の取得原価を超えていた場合は、利益を出していると考えましょう

損をしている場合の仕訳は、固定資産売却損という勘定科目を使います

損をしていても固定資産売却損は費用として計上できます

振り出しの小切手で受け取った、現金で支払った、と書いてある場合は未収入金ではなく、現金と書きましょう

最初の仕訳問題は、現金か未収入金の2つしか出てきません

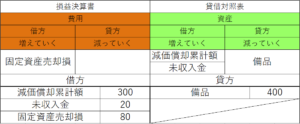

問2 期中売却 間接法

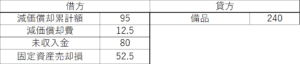

世紀末21年11月1日に取得した備品(取得原価240、残存価格ゼロ、耐用年数8年、定額法により償却、間接法で記帳)が不用になったので、世紀末25年5月31日に80で売却した。

代金については翌月末受け取ることにした。なお決算日は12月31日とし、当期首から売却時点までの減価償却費は月割で計算すること

間接法と書いてあるので、この時点で出来る仕訳は決まっています

次にやることは取得原価240÷耐用年数8年=30。1年間で30減価償却する計算になります

30÷12ヶ月=1ヶ月2.5償却ということになります

ということは減価償却累計額は21年11月から24年の年末までの3年と2か月ということになるので

2.5×2ヶ月=5。30×3年=90。90+5=95

当期の25年期首までの減価償却累計額は95ということになります

次に当期のみの減価償却が必要なので計算します

当期は5月31日まで使っていたので、2.5×5ヶ月=12.5になり

当期の減価償却費は12.5になります

これまでの借方数字を全部足します

減価償却累計額95

減価償却費12.5

未収入金80

合計187.5となります

取得原価240-187.5=52.5の損が発生しているので、固定資産売却損52.5を計上します

これまでの仕訳をやってみましょう

期中売却の場合は、必ず減価償却費が必要になるので覚えておきましょう

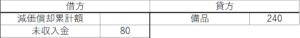

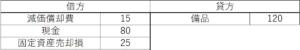

問3 期中売却 直説法

世紀末23年1月4日に購入した備品(取得原価360、残存価格ゼロ、耐用年数6年、定額法で計算、直説法で記帳)が不用になったので、本日(世紀末27年3月30日)80で売却し、代金は現金で受け取った。なお決算日は12月31日とし、減価償却費は月割で計算する

直説法と書いてあった場合にやることは、まず年割と月割計算を先にやります。なぜなら当期まで使われていた資産価値を全て取り消すためです

直説法は上記でも書きましたが、資産の値段を直接削っていくことです

取得原価360÷耐用年数6年=60。1年間で60償却します

60÷12ヶ月=5。1ヶ月で5償却します

世紀末23年1月4日は期首と考え、26年期末までの4年間となります

[aside type=”注目”]必ず当期の計算は含めてはいけません。当期の計算は減価償却費の計算になるからです [/aside]

60×4年間=240となり、取得原価360から差引きます。直説法は購入して27年当期までの資産価値を全て取り消すので、まず4年間を取り消します

360-240=120 備品の価値を直接240削り120となります。貸方に備品120と書きます

次にやることは減価償却費の計算です

当期は3月30日売却なので3ヶ月分の償却計算をします(当期の計算は減価償却累計額とは別です)

5×3ヶ月=15、当期の減価償却費は15になるので、借方に減価償却費15と書きます

代金は現金で受け取ったので、借方に現金80

120-15+80=25。まだ25足りないので、損をしているとなり固定資産売却損25を借方に書きます

間接法と直説法の仕訳を接点に考えれば解けるようになります。

減価償却累計額の精算表問題

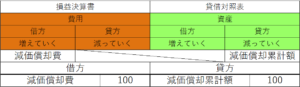

精算表の問題は仕訳の答えが決まっていて、2パターンしかありません

間接法の仕訳

減価償却費 ✕✕ / 減価償却累計額 ✕✕となります

直接法の仕訳

減価償却費 ✕✕ / 固定資産の科目 ✕✕となります

これを踏まえ問題を解いていきましょう

問1 精算表問題

備品について耐用年数4年、残存価格ゼロの定額法により減価償却を行う(精算表に備品40,000と表記)

このような書き方の問題文は間接法です

備品40,000÷耐用年数4年=10,000。1年間の償却計算をするだけです

減価償却費 10,000 / 備品減価償却累計額 10,000 となります

問2 精算表問題

備品について、減価償却(定額法で計算し、直説法で記帳する)を行う。残存価格はゼロ、耐用年数6年とする。なお、備品はすべて平成25年の期首に取得したものである。(精算表に備品1,300と平成26年12月31日と表記)

直説法で計算する場合は、直説法と書いてあります

問題文には25年の期首取得と書いてありますので、1年分はすでに償却済みということがわかります。耐用年数は6年と書いてありますが、1年経過してるので1,300を5年で割ます

1,300÷5年=260。1年間の償却費は260となります

注意すべきはこの1,300は取得原価ではないということです。取得原価1,300とはどこにも書いていません

25年は終わっているので、26年の1年間分使った償却をしなさいと言っているのです

減価償却費 260 / 備 品 260 となります

まとめ

減価償却累計額の問題はいたって簡単で、計算ミスさえしなければクリアできます

減価償却費と減価償却累計額の区別さえ理解していれば、問題解決になります

- 間接法は減価償却累計額を使う

- 直説法は減価償却累計額の数字を取得原価から差引く

- 減価償却費の計算は当期に使用した分のみ計算する

- 月割、年割計算をミスしないように心がける

yoshihiro

yoshihiro